離婚時に財産分与する際、家の売却や権利についてもめることは珍しいことではありません。

とくに住宅ローンが残っている場合、「夫婦のどちらに支払い義務があるのか」「家を売却すべきか」「住み続けるべきか」など、気になる点が多いのではないでしょうか。

住宅ローンは、共有名義や単独名義などさまざまな契約形態があり、契約状況によって対処法が異なります。

離婚時の住宅ローンの取り扱いについてトラブルを避けるためには、

- 離婚時に住宅ローンがあったら、まず確認すべきこと

- 離婚後の住宅ローンの支払い義務はどちらが負うか

- 住宅ローンに残債がある場合の解決策

などを理解した上で協議しなければなりません。

本記事を最後までお読み頂き、お互いに納得いく形で住宅ローンの問題を解決しましょう。

家の売却について基礎から詳しく知りたい方は『不動産売却の基礎』『家を売る方法』も併せてご覧ください。

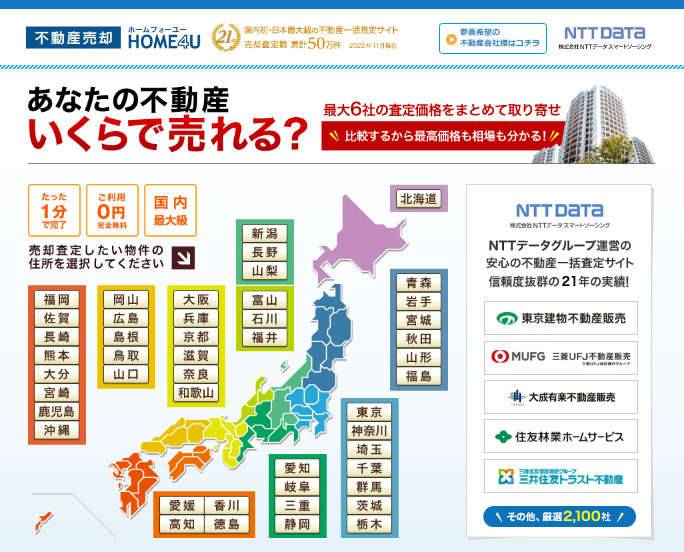

- 「家を売りたいけど、どうしたらいいか分からない方」は、まず不動産会社に相談を

- 「不動産一括査定」なら複数社に査定依頼でき”最高価格”が見つかります

- 「NTTデータグループ運営」のHOME4Uなら、売却に強い不動産会社に出会えます

Contents

1.離婚時に住宅ローンが残っていたら、まず確認すべきこと

離婚するときに住宅ローンがある場合、まずは以下の2点を確認しましょう。

- 家の名義人が誰か

- 住宅ローンの名義人が誰か

それぞれについて、解説します。

1-1.家の名義人が誰か

最初に所有している家の名義人(契約者)が誰かを確認しましょう。

家を売却する権利を持っているのは、家の名義人だからです。もしも売却せずどちらかが住み続けるとなった場合も、家の名義人は住宅ローンの名義人であることが多いため、債権者である金融機関に連絡が必要です。

家の名義人は、物件を購入した際の契約書などで確認できますが、書類が見当たらない場合は登記簿謄本(登記事項証明書)を取得すれば確認できます。

離婚後の家をどうするか話し合う際も誰が名義人なのかを明確にしないと具体的な話ができないため、最初に行いましょう。

1-2.住宅ローンの名義人が誰か

家の名義人と合わせて、住宅ローンの名義人が誰なのかも確認しましょう。

家の名義人と住宅ローンの名義人が同じとは限りません。例えば、家の名義人は妻、住宅ローンの名義人は夫、あるいは夫婦のペアローンなどのケースがあるからです。

住宅ローンの支払い義務は名義人が負うのが基本なので、まずは名義人を把握した後、住宅ローン残債や取り扱いについて協議しましょう。

2.離婚後の住宅ローンは「名義人が支払い義務を負う」のが基本

離婚時に住宅ローン残債が残っている場合、住宅ローン残債は「住宅ローンを契約した名義人が支払い義務を負う」ことになります。

例えば、住宅ローンを夫名義で契約したのであれば、夫が支払い義務を負います。ただし、これはあくまで「住宅ローンの名義人」ですので、家の名義人とは異なります。

住宅ローンの契約方法は、夫か妻のどちらかが単独契約しているケース以外に、3章で解説するペアローンや連帯保証など、両方が債務者である契約形態もありますので注意が必要です。

3.【ケース別】離婚後の住宅ローン支払い義務の取り扱い

住宅ローンの契約方法として、夫婦のどちらかがローンを組む単独契約の他、ペアローンと連帯保証という方法があります。

それぞれの違いについて解説します。

3-1.ペアローンで契約している場合

ペアローンとは、夫婦それぞれが契約者(連帯債務)という形で住宅ローンを組む方法です。そのため、離婚後のペアローンの支払い義務は、妻と夫それぞれにあります。

またお互いに対して連帯保証人となっているため、不動産を売却するにも双方の同意が必要です。

さらに、離婚後にどちらか一方が住宅ローンを支払えなくなった場合、連帯保証人であるもう片方が返済義務を負うことになります。

3-2.連帯保証を付けている場合

連帯保証とは、住宅ローンの名義人がもしも返済困難になった場合、代わりに返済義務を負う契約のことです。

「離婚したから連帯保証人から外れるのでは」と考える方もいるでしょう。しかし連帯保証は、離婚したことで当然に外れるわけではありません。

連帯保証から外れるためには、代わりに連帯保証人になってくれる人を探すか、住宅ローンの借り換えが必要です。また、不動産を売却してローンを完済すれば、連帯保証の契約は消滅します。

4.住宅ローンが残っている場合の解決策

住宅ローンが残っている場合、「離婚後、家はどうすればいい?」と不安に感じる方もいるでしょう。

離婚後の不動産の取り扱い方法として、引き続き住み続けるか、売却するかの2つの方法があります。それぞれ、どのような違いや条件があるのかを解説します。

4-1.引き続き住み続ける

子どもを転校させたくない、地域とのつながりがあるため引っ越したくないといった場合、離婚後も引き続きどちらかがその家に住み続ける方法があります。

その場合、家に住みたい方が家を買い取るか、ローンの返済を続けるのかを話し合う必要があります。

返済を折半して払う場合、家を出た方の支払いが途絶えるなど、後々トラブルになることがあります。そのため、トラブルを避けるために、どちらかが出ていく前に、住宅ローンの返済を今後どうしていくか明確な取り決めをし、書面に残しておくとよいでしょう。

4-2.売却する

離婚した後どちらも住まないのであれば、売却を検討しましょう。

売却するメリットは以下の通りです。

- 住宅ローンを完済できる

- 住宅ローンの取り扱いに関する夫婦間でのトラブルを避けられる

売却資金を使って住宅ローンを完済することができます。また、離婚した後の住宅ローン返済についてトラブルになるケースが多いですが、完済してしまえばトラブルの心配はなくなります。

売却して住宅ローン完済を目指すのであれば、売却時にオーバーローンとアンダーローンのどちらになるのか事前に把握しておく必要があります。それぞれ住宅ローンの完済方法が異なるため、以下より詳しくみていきましょう。

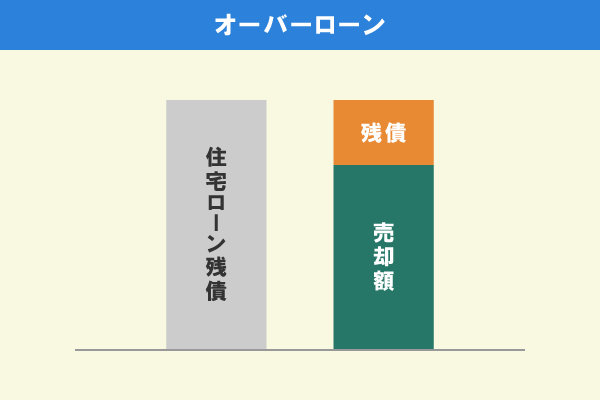

4-2-1.オーバーローンの場合

オーバーローンとは、売却資金よりも住宅ローン残債の方が上回る状態のことです。

オーバーローンの場合は、自己資金で不足分を補うか、住み替えローンの利用を検討しなければなりません。

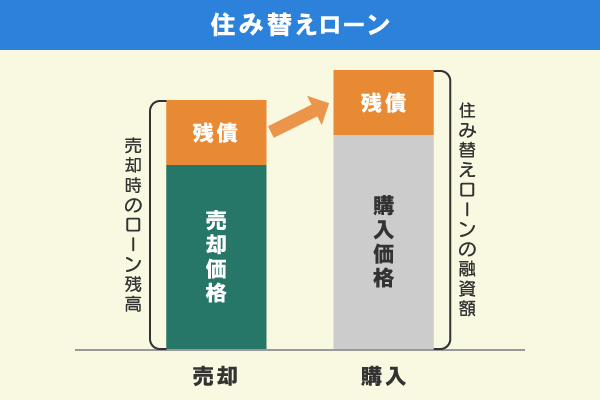

住み替えローンとは、ローン残債を新居購入時のローンに組み合わせることができる制度です。

住み替えローンが利用できれば、ローンを一括返済しなくても不動産を売却できます。

ただし、審査基準が比較的厳しく、必ず借りられるわけではないので、利用する金額は最小限に留められるよう資金状況を整理して計画を立てましょう。

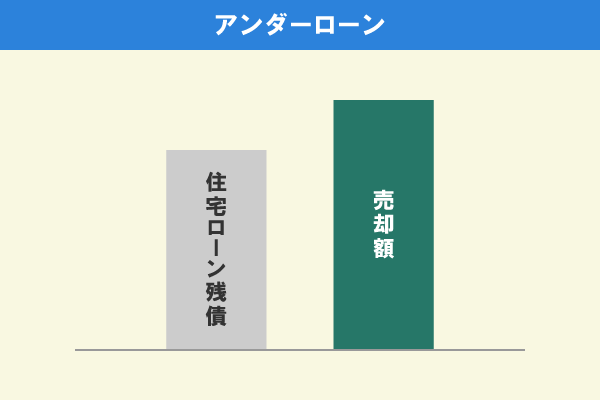

4-2-2.アンダーローンの場合

アンダーローンとは、不動産の売却価格に対して住宅ローン残債が下回る状態を言います。

アンダーローンの場合は、売却資金で住宅ローンを完済します。

不動産の売却はアンダーローンの状態が理想です。

不動産会社の担当者に現状のローン残債と物件の売却相場を確認し、「いくらで売却できればローンを完済できるか」を相談しましょう。

適切な返済計画を立てるためには、信頼できる不動産会社を選びましょう。

不動産会社を探すのに便利なのが、一括査定サイト「不動産売却 HOME4U(ホームフォーユー)」です。

不動産売却 HOME4Uは、2001年(平成13年)に提供を開始した国内で初めての不動産一括査定サービスです。20年以上にわたってサービスを提供してきた実績があり、累計で45万件以上の査定依頼の実績があります。

独自の審査基準で厳選した2,100社の優良企業を紹介しており、査定依頼を行うときには最大6社までを選択できます。査定依頼に必要な情報の入力は最短1分で完了でき、初めて利用する方でも簡単に操作することが可能です。

また、不動産売却 HOME4Uは情報サービス事業で業界最大手のNTTデータグループが運営を行っています。長年にわたって培ってきたセキュリティ技術によって、個人情報の取り扱いなど安心して利用していただける環境を整えています。

査定を依頼する会社を探すなら、「不動産売却 HOME4U」をぜひご活用ください。

この記事のポイント

離婚時の住宅ローンの取り扱いについて、事前に確認しておくべきことは以下の通りです。

- 家の名義人が誰か

- 住宅ローンの名義人が誰か

詳しくは「1.離婚時に住宅ローンが残っていたら、まず確認すべきこと」をご確認ください。

離婚後の住宅ローンの支払い義務は、ローンの名義人(契約者)が負います。

詳しくは「2.離婚後の住宅ローンは「名義人が支払い義務を負う」のが基本」をご確認ください。

離婚時に住宅ローンが残っている場合、どちらかが住んで支払い続けるか、売却するかの2つの選択肢があります。

詳しくは「3.住宅ローンが残っている場合の解決策」をご確認ください。

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_pc_banner.png&nocache=1)

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_sp_banner.png&nocache=1)