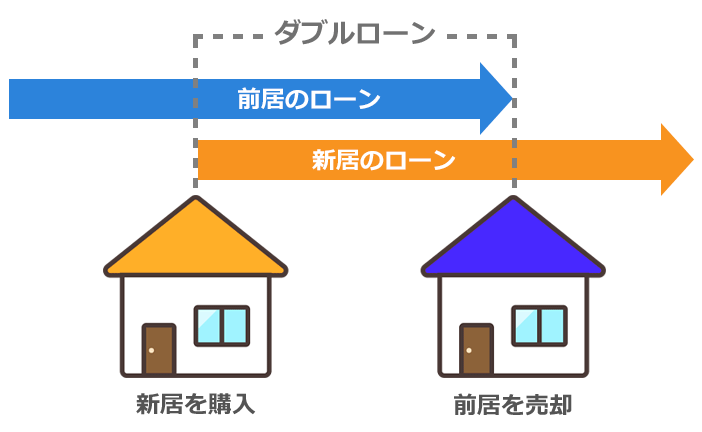

ダブルローンとは、金融機関の許可を得て住宅ローンを二重で契約することです。

住宅ローンが残っている状態で住み替えを行う際の手段としてしばしば使われますが、仕組みやリスクがわからずなかなか利用すべきか決めきれないのではないでしょうか。

この記事では、ダブルローンとは何か、ダブルローンのメリット・デメリットなどを解説します。記事を読むことで、ダブルローンの仕組みがわかり、ダブルローンを利用すべきか判断できるようになります。

- ダブルローンのメリット・デメリット

- ダブルローンの負担を減らす2つのポイント

- 住み替えローンのメリット・デメリット

不動産の売却や住み替えについての基礎を知りたい方は『不動産売却の基本』『住み替えに成功するためのコツやローン・税金の全知識まとめ』も併せてご覧ください。

- 「不動産を売りたいけど、どうしたらいいか分からない方」は、まず不動産会社に相談を

- 「不動産一括査定」なら複数社に査定依頼でき”最高価格”が見つかります

- 「NTTデータグループ運営」のHOME4Uなら、売却に強い不動産会社に出会えます

Contents

1.ダブルローンとは?わかりやすく解説

ダブルローンとは、金融機関の許可を得て、住宅ローンを二重で契約することです。

通常1世帯につき1軒しか住宅ローンを組むことができませんが、金融機関が許可した場合にのみ住宅ローンのダブルローンが可能になります。

本来、住宅ローンが残っている状態で住み替えを行う場合、事前あるいは売却の決済と同時に住宅ローンを完済する必要があります。

そのため、原則的には住宅ローン残債以上で不動産が売れないと住み替えができません。

しかし、金融機関の許可を得て、ダブルローンを組むことができれば、残債がある状態でも新規に住宅ローンを組み、住み替えができます。

2重の債務が発生しますが、資金に余裕があり、すぐにでも住み替えをしたい方は一度検討してみるべきでしょう。

2.ダブルローンは審査が厳しい

住宅ローンは原則的に1世帯につき1軒だけの契約とされています。

住み替えに伴い、ダブルローンを利用する場合は、金融機関の許可を得ることで例外的に住宅ローンを二重で借りることができますが、その分審査は厳しくなるので注意が必要です。

以下では、ダブルローンの審査で重要なポイントを確認していきます。

- 全てのローンを返済できる能力があるか

- 返済時期の条件をクリアできるか

全てのローンを返済できる能力があるか

まずは全てのローンを返済できる能力があるかという点です。

返済能力の有無を判断する際は、返済比率という基準を用います。

返済比率(返済負担率)の計算式は以下の通りです。

各金融機関は独自の返済比率を設定しており、フラット35の場合には、年収が400万円未満の方は30%以下、年収が400万円以上の方は35%以下に設定されています。例えば、年間のローン返済額の合計が180万円で、返済比率を30%以下に抑えなくてはならない場合、年収が600万円以上必要になります。

返済比率を算出する際の年間返済額の合計に含まれるのは、住宅ローンだけではありません。車のローンといった全てのローンを合算するので注意してください。

返済時期の条件をクリアできるか

住宅ローンの審査項目は返済能力だけではありません。申込者本人の健康状態や借入時の年齢、完済時の年齢など多くの審査項目から融資可否を判断します。

住宅ローンの完済時の上限年齢は各金融機関によって設定が異なりますが、70~80歳までに設定されることがほとんどです。

50歳で35年ローンを組む場合、完済時の年齢は85歳となり上限年齢を超えるため、審査に落とされやすくなります。

40歳の場合、完済時の年齢は75歳なので一般的な上限年齢の範囲内です。

しかし、65歳で退職したと考えると、退職後の10年間は年金や貯金から返済することになります。

滞納リスクが高いという理由で、審査に通らない可能性があります。

完済時の年齢は退職後の期間が短い70歳までにしておくと安全です。

3.ダブルローンのメリット

ダブルローンを申し込んでから後悔しないためにも、ダブルローンのメリットとデメリットを事前に把握しておくことが大切です。ダブルローンのメリットとして、以下の3つが挙げられます。

- 仮の居住地を用意しなくて良い

- 家の売却・購入タイミングをコントロールしやすい

- 空き家の状態で売却を進められる

3-1.仮住まいを用意しなくて良い

通常の住み替えの場合、マイホームを売却し、売却代金で住宅ローンを完済してから新居の購入に移ります。

その際、物件の引き渡しまでに新居を見つけることができなければ、仮の居住地を用意しなくてはなりません。

しかし、ダブルローンを利用すれば、新居の購入を優先できるので仮住まいを用意せずに済みます。

その結果、仮住まいにかかる初期費用や引っ越し費用を節約できます。

3-2.家の売却・購入タイミングをコントロールしやすい

原則、売却代金を合わせて住宅ローンを完済しないと、新規の住宅ローンは組めません。

そのため、通常の住み替えでは現在の住まいを優先するか、売却時期と購入時期を同時に調整する必要があります

売却と購入が同時にできれば、引き渡しと同時に新居に移れるため仮住まいの用意も必要ありませんが、不動産の売却では買主がいつ見つかるかわかりません。

そのためスケジュールの調整が難しく、無理にタイミングを合わせるため価値に見合わない値下げを行ってしまうケースがあります。

ダブルローンであれば、売却の状況を鑑みずに購入を進めることができます。

余裕を持った売却ができ、高値で売却できる可能性もあります。

自分の好きなタイミングで売却・購入できる点は大きなメリットです。

以上のことから、ダブルローンは以下の方に向いていると言えます。

- 気に入った物件を確実に購入したい

- マイホームの買い手がなかなか見つからない

- 住み替えの期日が決まっている

3-3.空き家の状態で売却を進められる

一般的な住み替えでは、住んだままの状態で売却を進めることになります。

購入希望者が現れた場合には、内覧の日程調整や、逐一掃除が必要になります。

また、生活感があることで購入検討されにくい場合もあります。

ダブルローンを利用すれば、先に新居の購入を進められるため、空き家の状態での売却ができます。

その結果、売主が内覧に感じる負担は軽減され、買主も時間や目を気にせず内覧できるようになります。

物件の魅力が伝わりやすくなり、成約率が高まる可能性もあります。

4.ダブルローンのデメリット

ダブルローンは住宅ローンを二重で契約することになるため、借入額が増えて返済負担が重くなるなどのデメリットがあります。

ダブルローンのデメリット4つをまとめましたので、以下で解説いたします。

- ダブルローンが可能な銀行・金融機関が多くない

- 住宅ローンのため前居を賃貸に出せない

- 前居の住宅ローン控除を利用できなくなる

- 現在ローンを利用している金融機関から了承が必要

4-1.ダブルローンが可能な銀行・金融機関が多くない

ダブルローンを提供している銀行・金融機関は多くありません。

借入額が大きくなるとそれだけ滞納リスクが高まるためです。

主な銀行・金融機関のダブルローンの対応状況は以下の通りです。

| 銀行名 | 〇or× |

|---|---|

| みずほ銀行 | × |

| りそな銀行 | × |

| 三井住友銀行 | × |

| 三菱UFJ銀行 | 〇 |

| 楽天銀行 | 〇 |

| 住信SBIネット銀行 | × |

住宅ローンの残債と新居の購入費用をカバーできる住み替えローンを提供している金融機関はいくつかありますが、ダブルローンを提供している金融機関は上記のように限られています。

また、利用可能であったとしても、他の金融機関との併用はできないといったように条件が設定されている場合もあるので事前に確認しておきましょう。

4-2.住宅ローンのため前居を賃貸に出せない

ダブルローンを利用した場合には、住宅ローンの返済が二重になるため、前居を賃貸に出して家賃収入を住宅ローンの返済に充てたいと考えている方も多いと思います。

しかし、住宅ローンを契約中の前居を賃貸に出すことはできません。

住宅ローンはマイホーム購入のための商品ですので、賃貸にする場合は契約違反となります。

住宅ローン中の家を賃貸にしたい場合は、賃貸用の金利の高いローンに借り換える必要があります。

前居も新居も同様です。

4-3.前居の住宅ローン控除を利用できなくなる

住宅ローン控除とは、年末の住宅ローン残高に応じて所得税の控除が受けられる制度です。

住宅ローン控除は申請する期間に居住している住まいにだけ適用されるため、前居と新居の分を合わせて控除を受けることはできません。

住宅ローン控除は自動的に適用されるものではないため、確定申告による申請が必要です。

4-4.現在ローンを利用している金融機関から了承が必要

住宅ローンは原則的に1世帯につき1軒のみとなっています。そのため、ダブルローンを利用する場合は、現在ローンを利用している金融機関から了承が必要になるほか、新たな借入先にも了承を得なくてはなりません。

また、ダブルローンを提供している金融機関の中には、1軒目の住宅ローンを自社で契約しているかどうかを融資条件に盛り込んでいる金融機関もあります。融資条件を確認してから申し込みましょう。

5.住み替えローンの利用も検討してみる

住宅ローンを完済できない状況で住み替える方法として、ダブルローン以外に住み替えローンが挙げられます。

住み替えローンとは、住宅ローンの残債分と新居の購入費用分を合わせて借り入れられるローンです。

ダブルローンと住み替えローンのメリット・デメリットを比較すると以下の通りです。

| ローン名 | ダブルローン | 住み替えローン |

|---|---|---|

| メリット |

|

|

| デメリット |

|

|

住み替えローンは支払いを一元化したい方、自己資金を用意できない方に向いていると言えるでしょう。

5-1.住み替えローンのメリット

住み替えローンは、提供している金融機関も多く、ダブルローンよりも利用しやすいでしょう。

住み替えローンのメリットを、以下の3つに分けて解説します。

- 残債があっても組める

- 自己資金を用意しなくていい

- ローンの支払いを一元化できる

5-1-1.残債があっても組める

住み替えローンは、売却代金を返済に充てても完済できない状況で住み替えを検討している方が利用できます。

この点はダブルローンと変わりません。

2つの住宅ローンを借りるのがダブルローンで、残債分と購入費用分をまとめて借りるのが住み替えローンです。

5-1-2.自己資金を用意しなくていい

残債が売却代金を上回っている場合は自己資金で住宅ローンの完済を目指します。しかし、住み替えローンの場合には、借入額の中に残債を完済するために必要な資金も含まれているため、自己資金を用意する必要はありません。

通常の住み替えとは異なり、手元に資金を多く残せるので万が一急にまとまったお金が必要になっても安心です。

5-1-3.ローンの支払いを一元化できる

ダブルローンの場合、二重で住宅ローンを組むことになるため、ローンの支払いが2つになります。管理が煩雑になるため、引き落とし日を忘れていて口座残高が不足していたといったトラブルが起きやすいです。

しかし、ローンの支払いを一元化できれば管理が容易になるので、トラブルを未然に防ぐことができるでしょう。

5-2.住み替えローンのデメリット

住み替えローンにはデメリットもあり、場合によっては住み替えローンよりダブルローンを選択した方が良いケースもあります。そのため、以下の3つのデメリットもしっかり理解したうえで選択することが大切です。

- 住み替えのスケジュール調整が難しい

- 優遇措置がないので金利が高い

- 審査が厳しい

5-2-1.住み替えのスケジュール調整が難しい

住み替えローンは、住宅ローンの残債の返済に必要な資金と新居の購入に必要な資金をカバーするものなので、売却と購入を同時に行わなくてはなりません。

売却先は決まった一方、新居がまだ決まっていない、新居は決まった一方、売却先がまだ決まっていないといったように、住み替えのスケジュール調整が難しいという点が住み替えローンのデメリットと言えるでしょう。

5-2-2.優遇措置がないので金利が高い

一般的な住宅ローンは、金融機関所定の基準金利から優遇を受けられます。そのため、他のローンと比べると低金利で利用できるのが特徴です。

しかし、住み替えローンは優遇措置がありません。一般的な住宅ローンと比べて金利が高いほか、借入額も大きいため、返済負担が大きくなりやすい点に注意が必要です。

5-2-3.審査が厳しい

住み替えローンは、住宅ローンの残債に新居の購入費用が加わるので借入額が高額です。また、住み替えを行うのは40代以降が多く、65歳以降は年金や貯金から返済を行うことを考えると、滞納リスクが高いと言えます。

そのため、住み替えローンは一般的な住宅ローンと比べて審査が厳しいです。本人が借り入れを希望していても、審査に通らない可能性があるということは理解しておきましょう。

6.ダブルローンの負担を減らす2つのポイント

ダブルローンは借入額が大きくなるため、返済負担が大きいです。そのため、ダブルローンを利用する際は、少しでも返済負担を減らすために、以下の2つのポイントを押さえたうえでダブルローンを利用することをおすすめします。

- 金利の低いときにダブルローンを組む

- 前居をできるだけ高く売却する

6-1.金利の低いときにダブルローンを組む

借入額の大きいダブルローンは、金利変動の影響を大きく受けます。金利の低いときにダブルローンを組むことで、少しは返済負担を軽減できるでしょう。住宅ローンの金利を引き上げる金融機関が増えています。今後は住宅ローン金利が高まっていくことが予想されるため、今が一番低いタイミングといえるかもしれません。

また、金融機関によってダブルローンの金利設定は大きく違います。そのため、複数の金融機関を比較して、返済負担を少しでも軽減できるように心がけましょう。

6-2.前居をできるだけ高く売却する

ダブルローンの負担を抑えるには、前居をできるだけ高く売却することが大切です。

不動産を高く売るために以下のポイントを押さえておきましょう。

- 需要の高い時期を狙う

- 複数の不動産会社に査定を依頼する

- おおよその相場を把握しておく

不動産は需要の高い時期に売却することで、高く、早く売れる可能性が高まります。

新学期間近の2~3月は不動産業界の繁忙期ですので、事前に準備を始めておきましょう。

また、査定はできるだけ複数の不動産会社に依頼し、査定額や対応の良さを比較しましょう。

不動産会社の実力や取り組み姿勢次第でも、売却価格は大きく変わるためです。

そのうえで、売主自身も売却相場に詳しくなりましょう。

売却相場は、「査定額の比較」「売り出し価格の決定」「値引き」をする際の基準となる価格となります。

複数の不動産会社に査定を依頼する際は、一括査定サイト『不動産売却 HOME4U(ホームフォーユー)』がおすすめです。

たった1分ほどの入力で、最大6社の不動産会社に査定が依頼できます。

NTTデータグループが運営するサービスのため、セキュリティにも安心して利用できます。

下のバナーより、査定をご依頼ください。

この記事のポイント まとめ

売却代金で住宅ローンを完済できない場合は、原則住宅ローンを組むことができません。

しかし。住み替えに伴うダブルローンであれば、一時的に住宅ローンを二重に組める場合があります。

前居の売却を気にせずに新居を購入できるので速やかな住み替えができます。

一方で借入額が大きく、また2重の支払いが発生するため、計画的な利用が求められます。

利用してから後悔しないためにも、ダブルローンの特徴をよく理解してから申し込みましょう。

ダブルローンとは、住宅ローンを二重で契約することです。通常の住み替えの場合には、残債を完済できなければ新規に住宅ローンを組むことができません。しかし、ダブルローンは残債がある状態でも契約できることから、速やかに住み替えを行うことができます。

詳しくは「1.ダブルローンとは?わかりやすく解説」をご覧ください。

ダブルローンは一般的に審査が厳しいといわれています。そのため、ダブルローンで重視される「全てのローンを返済できる能力があるか」「返済時期の条件をクリアできるか」という2つのポイントを事前に押さえておくことが大切です。

詳しくは「2.ダブルローンは審査が厳しい」をご覧ください。

- 仮の居住地を用意しなくて良い

- 家の売却・購入タイミングをコントロールしやすい

- 空き家の状態で売却を進められる

詳しくは「3.ダブルローンのメリット」をご覧ください。

- ダブルローンが可能な銀行・金融機関が多くない

- 住宅ローンのため前居を賃貸に出せない

- 前居の住宅ローン控除を利用できなくなる

- 現在ローンを利用している金融機関から了承が必要

詳しくは「4.ダブルローンのデメリット」をご覧ください。

住み替えローンとは、住宅ローンの残債と新居の購入費用の両方をカバーできるローンです。残債があっても組める、自己資金を用意しなくていい、ローンの支払いを一元化できるなどのメリットがある一方、住み替えのスケジュール調整が難しい、優遇措置がないので金利が高い、審査が厳しいなどのデメリットがあります。

詳しくは「5.住み替えローンの利用も検討してみる」をご覧ください。

- 金利の低いときにダブルローンを組む

- 前居をできるだけ高く売却する

詳しくは「6.ダブルローンの負担を減らす2つのポイント」をご覧ください。

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_pc_banner.png&nocache=1)

![[完全無料]売ったらいくら?査定価格をまとめて取り寄せ](https://ouchi-iroha.jp/wp-content/webpc-passthru.php?src=https://ouchi-iroha.jp/wp-content/uploads/2021/09/sell_sp_banner.png&nocache=1)