家の売却を検討するなかで、売却時の税金に不安を感じている方も多いのではないでしょうか。

税金はできるだけ安く抑えたいものですが、不動産の所有期間によっては高額になる場合もあります。

この記事では、高い税率が適用される短期譲渡所得について、計算方法や、利用できる控除の特例について解説します。

この記事を読めば、短期譲渡所得と長期譲渡所得を比較でき、適切な売却タイミングまで判断できるようになります。

「売却を考えているけど、難しい話をたくさん読むのは苦手」「すぐに売却したい」という方は、この記事をざっくりと大枠で押さえた上で、まずは「IELICO(イエリコ)」を使って複数の不動産会社にまとめて売却査定を依頼してみることをおススメします。

1.短期譲渡所得とは

不動産を売却して出た利益のことを譲渡所得と呼びます。

そのうち、所有期間5年以下の不動産売却で得た譲渡所得が「短期譲渡所得」です。

一方、所有期間が5年を超える不動産売却で得た譲渡所得は「長期譲渡所得」と呼びます。

譲渡所得には譲渡所得税が課されます。

以下のように、短期譲渡所得と長期譲渡所得ではかかる税率が大きく異なります。

| 所有期間 | 区分 | かかる税金 |

|---|---|---|

| 5年以下 | 短期譲渡所得 | 短期譲渡所得税(税率39.63%) |

| 5年越え | 長期譲渡所得 | 長期譲渡所得税(税率20.315%) |

所有期間は、売却した年の1月1日時点における期間で判定されます。

たとえば、2018年3月に購入した場合、2023年12月31日以前の売却であれば短期譲渡所得に該当します。

購入した期日から考えると2023年3月で5年ですが、1月1日時点の所有期間である点に注意しましょう。

購入してから1月1日を6回迎えると、長期譲渡所得になります。

2.短期譲渡所得税の計算方法

所有期間5年以下の不動産を売却すると、高い税率の短期譲渡所得税が適用されます。

税金の計算方法を知り、実際にどのくらいの税金がかかるのか把握できるようになりましょう。

短期譲渡所得税の計算は以下の手順で行います。

- 課税対象となる譲渡所得の計算

- 税額の計算

それぞれの計算について、詳しく解説します。

2-1.課税対象となる譲渡所得の計算

譲渡所得は、売却金額から家の購入にかかった費用(取得費)と、売却にかかった費用(譲渡費用)を差し引いて求めます。

売却金額がそのまま譲渡所得になるわけではありません。

譲渡所得が0円以下となる場合も多く、その場合、譲渡所得税は課税されません。

ここからは取得費用と譲渡費用について、詳しく解説します。

2-1-1.取得費用

取得費用とは、不動産の購入代金と購入時にかかった諸費用を合計したものです。

具体的には以下のような費用が該当します。

- 不動産の購入費用

-

購入時の諸費用

- 仲介手数料

- 登録免許税

- 印紙税

- 不動産取得税

- 測量費

- 改装費用

- 司法書士への報酬 など

建物の購入費用は、購入時の価格から減価償却相当額を差し引いて求めます。

非事業用建物(マイホームやセカンドハウス)の償却率は、以下の表を参考にしてください。

| 区分 | 木造 | 木骨モルタル | (鉄骨)鉄筋コンクリート | 金属造(軽量鉄骨造のうち骨格材の肉厚が3ミリメートル以下) | 金属造(軽量鉄骨造のうち骨格材の肉厚が3ミリメートル超4ミリメートル以下) |

| 償却率 | 0.031 | 0.034 | 0.015 | 0.036 | 0.025 |

購入時の契約書や領収書が残っておらず、取得費がわからない場合は、売却金額の5%を概算取得費として計算できます。

例えば、3,000万円で取得した築5年の木造一戸建ての場合は、以下の計算により、減価償却費相当額4,185,000円となります。

建物の購入費用は、3,000万円から418万5千円を差し引いた2,581万5千円となります。

2-1-2.譲渡費用

譲渡費用とは、売却時にかかった諸費用です。

具体的には以下のような費用が該当します。

- 仲介手数料

- 登録免許税(抵当権抹消登記や住所変更登記)

- 印紙税

- 借家人に家屋を明け渡してもらうための立退き料

- 司法書士への報酬 など

譲渡費用に含められるのは、売却に直接かかった費用です。

修繕費や固定資産税など、資産の維持や管理のためにかかった費用は譲渡費用になりません。

譲渡所得を計算してみましょう。

条件は、売却金額3,500万円、取得費が2,500万円、譲渡費用が300万円だとします。

この場合は、以下の計算により譲渡所得700万円となります。

2-2.税額の計算

算出した譲渡所得に以下の税率をかけることで、譲渡所得税を求められます。

| 短期譲渡所得税 | 長期譲渡所得税 | |

|---|---|---|

| 所得税 | 30.63% | 15.315% |

| 住民税 | 9% | 5% |

| 合計 | 39.63% | 20.315% |

※2037年12月1日までは所得税に復興特別所得税を含みます。

短期譲渡所得税の税率が高く設定されているのは、短期的な不動産売買を抑制するためです。

投資目的の短期的な転売行為が続くと不動産価格が高騰し、本当に不動産を必要としている方が購入できない状態になります。

2-2-1.税額のシミュレーション

ここからは短期譲渡所得と長期譲渡所得で、どの程度の差が出るのかシミュレーションします。

例えば、譲渡所得が700万円の場合、納める税金は以下の表の通りです。

■譲渡所得が700万円の場合

| 短期譲渡所得税 | 長期譲渡所得税 | |

|---|---|---|

| 所得税(復興特別所得税含む) | 700万円×30.63%=214万4,100円 | 700万円×15.315%=107万2,050円万円 |

| 住民税 | 700万円×9%=63万円 | 700万円×5%=35万円 |

| 合計 | 277万4,100円 | 142万2,050円 |

上記の計算からわかる通り、短期譲渡所得と長期譲渡所得で約2倍もの差になります。

譲渡所得が大きい場合は、所有期間による税額の違いを鑑みて、売却タイミングを決めましょう。

譲渡所得税については『 不動産の売却で税金はいくらかかる?正しく税額を計算しよう 』で詳しく解説しています。

3.短期譲渡で使える特例

短期譲渡所得は長期所と所得のほぼ倍の税率となっています。

ただ、以下に紹介する控除の特例を適用できれば、譲渡所得が0になる場合もあります。

譲渡所得が0になれば税金もかからないため、所有期間を気にして売却タイミングを先延ばしにする必要はないでしょう。

【居住用不動産の譲渡所得に使える特例】

- 3,000万円の特別控除:マイホームを売却する場合

【土地の譲渡所得に使える特例】

- 5,000万円の特別控除:公共事業のために売却する場合

- 2,000万円の特別控除:特定土地区画整理事業(まちづくり活性事業)のために売却する場合

- 1,500万円の特別控除:特定住宅地造成事業のために売却する場合

- 800万円の特別控除:農地保有の合理化のために売却する場合

それぞれについて詳しく解説します。

3-1.マイホーム売却時に使える3,000万円特別控除

3,000万円特別控除とは、マイホームを売却した際に適用される特例です。

3,000万円特別控除が適用されれば、譲渡所得から3,000万円が控除されます。

前章では、譲渡所得が700万円だった場合のシミュレーションをしましたが、3,000万円特別控除が適用されると譲渡所得が0円になるため、譲渡所得税は非課税となります。

特例の対象となる不動産、対象外となる不動産は以下の通りです。

- 現在住んでいる自宅であること

- 物件の買主が親族や夫婦など特別な関係でないこと

- 転居済みの場合、転居3年目の年末までに売ること

- 建物解体から1年以内に土地の売却契約を結んでおり、その間に賃貸していないこと

- 単身赴任の場合、配偶者が住んでいる建物であること

- 災害で倒壊した場合、住まなくなった日から3年目の年末までに売ること

- 控除を受けるために入手した家屋

- 一時的な目的で入居していた家屋

- 趣味や娯楽のために所有していた家屋

3,000万円特別控除はマイホームを売却する方にとってお得な制度です。しかし、住宅ローン控除や買換え特例、譲渡損失の損益通算とは併用できません。

買い替えを行う方は、住宅ローン控除と比べてどちらがお得になるのか確認したうえで、利用を判断ください。

詳しくは『 【3,000万円特別控除】マイホーム売却で使える特例の詳しい要件や申請方法 』をご覧ください

3-2.公共事業のための売却時に使える5,000万円の特別控除

5,000万円の特別控除とは、自身が所有している土地や建物を、公共事業のために売却した際に適用される特例です。具体的には、譲渡所得から最高5,000万円が控除されます。

特例の適用要件は以下の通りです。

- 売った土地建物は固定資産であること(転売目的の棚卸資産は不可)

- 売った年に「収用等に伴い代替資産を取得した場合の課税の特例」および「交換処分等に伴い資産を取得した場合の課税の特例」を受けていないこと

- 最初に買取りの申出があった日から6か月以内に売ること

- 公共事業の施行者から最初に買取りの申し出を受けた方が譲渡していること

公共事業のための売却では、通常の売却よりも多くの控除を受けられます。

3-3.特定土地区画整理事業のための売却時に使える2,000万円の特別控除

2,000万円の特別控除とは、特定の地域で行われる土地区画整理事業の一環として、個人が所有する土地を売却した際に譲渡所得から2,000万円が控除される特例です。

土地区画整理事業とは、大規模な宅地の供給や住宅市街地整備など、再開発やまちづくりのための事業を指します。事業の施行者は以下の通りです。

- 国

- 地方公共団体

- 独立行政法人都市再生機構

- 市街地再開発組合

- 地方住宅供給公社

2,000万円の特別控除では、土地に対する適用要件はありません。

なお、土地の譲渡が2年にわたって行われた場合でも、特例が適用されるのは最初の年のみです。

3-4.特定住宅地造成事業のための売却時に使える1,500万円の特別控除

1,500万円の特別控除とは、特定宅地造成事業のために個人が所有する土地を売却した際に、譲渡所得から1,500万円が控除される特例です。

特定住宅地造成事業とは以下のような事業を指します。

- 住宅地の造成

- 公有地の拡大

- 防災街区の整備

- 市街地の活性化

- 公用施設の整備

1,500万円の特別控除では、土地に対する適用要件はありません。

2,000万円の特別控除と同様に、土地の譲渡が2年にわたって行われた場合でも、特例が適用されるのは最初の年のみです。

3-5.農地保有のための売却時に使える800万円の特別控除

800万円の特別控除とは、農地を農業の担い手に売却した際に、譲渡所得から800万円が控除される特例です。

800万円の特別控除が適用される要件は以下の通りです。

- 農用地利用集積計画または農業委員会の斡旋等により農地を譲渡した場合

- 農用地区域内の農地を農地中間管理機構に譲渡した場合

なお、特例の適用対象となるのは農用地区域内の農地に限ります。

農用地区域に農地を所有している方は、特例を有効活用してください。

※参考:農林水産省『農地の譲渡に係る特例措置について知りたい』

4.短期譲渡所得と長期譲渡所得の税率の違い

譲渡所得税は所得税という名前が付いていますが、住民税と所得税(復興特別所得税含む)が合わさったものです。

短期譲渡所得の税率は39.63%、長期譲渡所得の税率は20.315%に設定されています。それぞれの内訳は以下の表を参考にしてください。

| 区分 | 住民税 | 所得税 | 合計 |

|---|---|---|---|

| 短期譲渡所得税 | 9% | 30.63% | 39.63% |

| 長期譲渡所得税 | 5% | 15.315% | 20.315% |

税率の面では長期譲渡所得のほうがお得ですが、売却時に譲渡所得(利益)が発生しない場合、税金は課されません。

そのため、売却を検討する際には、売り出し価格などを踏まえて譲渡所得が発生するかどうかをシミュレーションしてみるのがおすすめです。

5.短期譲渡所得でも早期売却したほうがいいケース

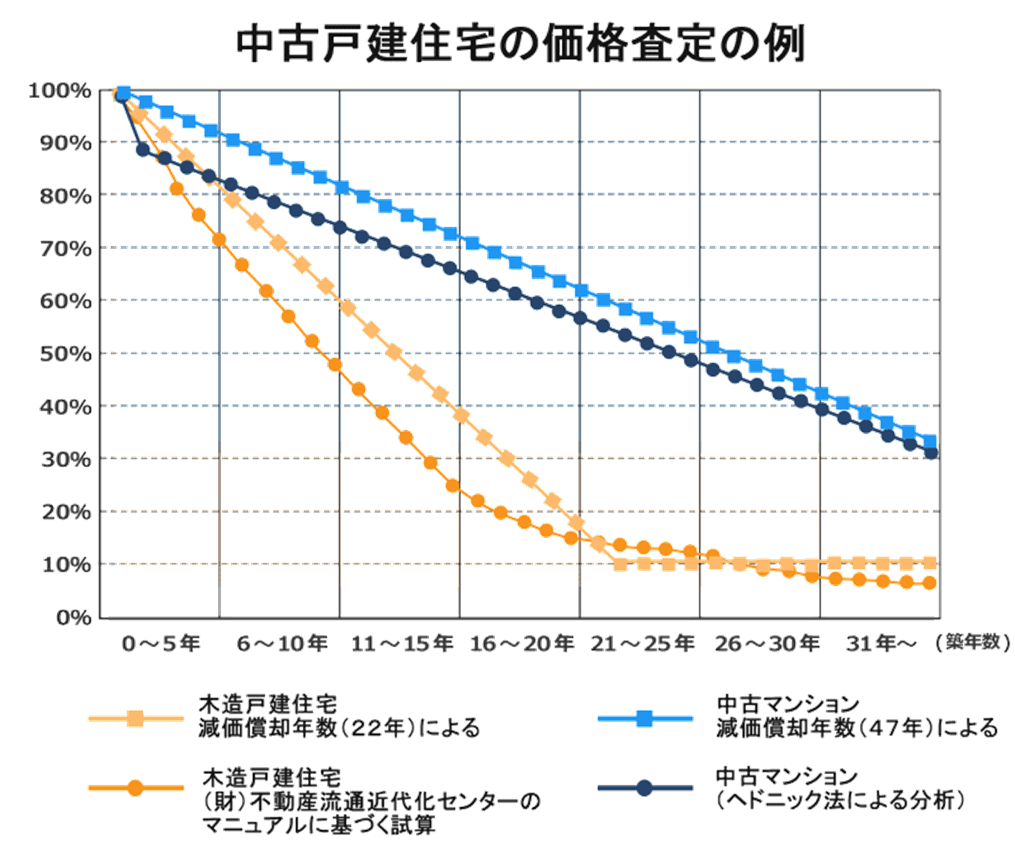

一般的に不動産の売却は、築年数経過による価値の下落が激しいため、早期売却がおすすめです。

ただし、税率の面では一概にそうとは言えません。

以下では、短期譲渡所得でも早期に売却した方が得するケースを紹介します。

- 築年数の浅い建物を売却するとき

- 3,000万円特別控除を利用できる場合

5-1築年数の浅い建物を売却するとき

築年数の浅い建物は、所有期間にかかわらずなるべく早期に売却するのがおすすめです。

ほとんどの場合で、税額の違いよりも、築年数経過による建物価値の下落のほうが大きいためです。

長期譲渡所得になるのを待てば、税金は安く済みますが、それ以上に売却金額で損をする可能性が高いのです。

以下のグラフからもわかる通り、建物の価値は1年で大きく価値をおとします。

※国土交通省『中古住宅流通、リフォーム市場の現状』をもとに編集部が作成

特に木造戸建住宅は法定耐用年数が短いため、5年間で20%ほど下落します。長期譲渡所得になるのを待ってから売却するのと、早期に売却するのとでは、売却価格に大きな差が生じるのです。

5-2. 3,000万円特別控除を利用できる場合

3,000万円特別控除を利用できる場合は、早期の売却も検討すると良いでしょう。

所有期間の短いマイホームの売却で、3,000万円を超える利益が出るケースは少ないためです。

利益が出るのは、建物価格の下落を上回る勢いで土地価格が上昇している場合です。

短期的に3,000万円もの利益が出るのは、エリアや不動産市況など、多くの要素が噛み合ったタイミングでなければ難しいのが現実です。

なお、3,000万円控除を適用したにもかかわらず税金が発生する場合でも、その額が大きくなければ早い段階で売却することをおすすめします。前述の通り、築年数の経過によって建物価格は大きく下落するためです。

この記事のポイントまとめ

詳しくは「1.短期譲渡所得とは」をご覧ください。

詳しくは「2.短期譲渡所得税の計算方法」をご覧ください。

- 3,000万円の特別控除:マイホームを売却する場合

- 5,000万円の特別控除:公共事業のために売却する場合

- 2,000万円の特別控除:特定土地区画整理事業(まちづくり活性事業)のために売却する場合

- 1,500万円の特別控除:特定住宅地造成事業のために売却する場合

- 800万円の特別控除:農地保有の合理化のために売却する場合

詳しくは「3.短期譲渡で使える特例」をご覧ください。

詳しくは「4.短期譲渡所得税と長期譲渡所得税の税率の違い」をご覧ください。

- 築年数の浅い建物を売却するとき

- 3,000万円特別控除を利用できる場合

詳しくは「5.短期譲渡所得税でも早期売却したほうがいいケース」をご覧ください。

この記事の編集者

IELICO編集部

家を利口に売るための情報サイト「IELICO(イエリコ)」編集部です。家を賢く売りたい方に向けて、不動産売却の流れ、税金・費用などの情報をわかりやすくお伝えします。掲載記事は不動産鑑定士・宅地建物取引士などの不動産専門家による執筆、監修を行っています。

カンタン1分入力

最大6社にまとめて 売却査定依頼

人気記事

- 新築マンションを高く売却するコツとは?売るタイミングや買ったばかりで売る注意点も解説

- マンション売却は住宅ローン残債があっても問題ない?ローンの残る物件を売る流れ・ポイント・注意点

- 【2026年】マンション買取相場は市場価格の70〜80%が目安!相場の調べ方と価格が安くなる理由・高く売るポイント

- 【2026年】不動産売却はどこがいい?おすすめ不動産会社の比較・会社選びのポイント

- 不動産買取相場は仲介の売却価格の7割!買取価格の計算方法・相場を調べる方法を解説【2026年最新】

- 不動産買取のトラブル・失敗事例とは?主な注意点とリスクを回避する方法

- マンション売却に消費税はかかる?課税・非課税の条件を個人・個人事業主・法人別の売買ケースで解説

- 家の売却でやってはいけないこと8選!失敗・後悔しないためのポイントを紹介

- 【2023年10月導入】不動産賃貸の大家さん必見!インボイス制度の全貌と今やるべき対策を完全解説

- 抵当権抹消登記を自分でやってみたい!手順と注意点