新型コロナウイルスの感染拡大や円安などの影響で「住宅ローンの支払いが厳しい」と感じている方も多いのではないでしょうか。住宅ローンが払えなくなると家を失う恐れがあるため、できるだけ早急に対策を講じる必要があります。

しかし、どのような対策を取ればよいのか分からないというケースは少なくありません。

この記事では、住宅ローンが払えない原因、払えないとどうなるか、払えない時の対処法について詳しく解説します。この記事を読めば、住宅ローンの支払いが厳しい現状を打破する方法が見つかります。

「売却を考えているけど、難しい話をたくさん読むのは苦手」「すぐに売却したい」という方は、この記事をざっくりと大枠で押さえた上で、まずは「IELICO(イエリコ)」を使って複数の不動産会社にまとめて売却査定を依頼してみることをおススメします。

1.住宅ローンが払えない原因とは?

住宅の購入資金として金融機関が貸し出すのが「住宅ローン」です。 住宅購入時の心強い存在であり、住宅購入者の約80%が住宅ローンを利用しています。

住宅ローンを組む場合には所得などの事前審査があり、「月々のローン返済に問題がない」と判断された方しか利用できません。しかし、実際にはいつ返済が厳しくなるのか、正確な予測は困難です。

一方、住宅金融支援機構の「リスク管理債権」を見ると、住宅ローン利用者の一定数が、返済困難となっていることがわかります。リスク管理債権とは、破綻先債権・延滞債権・貸出条件緩和債権などを合算した債権のことです。

住宅金融支援機構の「統合報告書2022」によると、令和2年度・令和3年度ともに、リスク管理債権の比率は3%を超えています。

住宅ローンが払えなくなる具体的な原因として、以下のようなことが挙げられます。

- 収入が減少した

- 支出が増えた

- 定年退職後も住宅ローンが残っている

1-1.収入が減少した

収入の減少は、誰にでも起こり得るリスクです。

身近な例では、2020年より流行した新型コロナウイルスの感染拡大により多くの方の収入が減り、住宅ローンの返済に関する相談が増えました。

その他にも、以下のような理由での収入減少が考えられます。

- 失業

- 病気やケガによる休職

- 業績悪化などによる給与・ボーナスカット

- 自然災害・社会情勢など不可抗力の影響

1-2.支出が増えた

一時的に支出が増えた場合でも、金額次第では節約など家計のやりくりで調整できる場合が多いでしょう。

一方、マイホーム購入に伴った慢性的な支出の増加や、一度に多額の出費があると、住宅ローンの滞納が起こる場合がよくあります。

なお、支出が増える具体的な理由として、以下の点が挙げられます。

- 子供が増えた

- 進学、習い事など教育費に関する支出の増加

- 離婚

- 別居

- パートナーとの死別

- 自身や家族の急なケガや病気

- 親などの急な介護

- 思わぬ負債の発生(連帯保証人になっていた等)

- 自然災害・社会情勢など不可抗力の影響

- 金利の変動

上記からも分かるように、「ライフステージ・家庭状況の変化」に関係する原因が目立ちます。

このような変化は予測が立てづらく、それに伴う予想外の支出が増えることも珍しくありません。

また、最近ではエネルギー価格の世界的な高騰、食料品などの値上げ、円安などの影響で、家計が厳しいと感じるご家庭も多いのではないでしょうか。

その他、変動金利型の住宅ローンをご利用の方は今後、仮に変動金利が上昇した場合、月々の支出(返済額)が増えることもあり得ます。

1-3.定年退職後も住宅ローンが残っている

定年退職後は多くの場合、現役時代よりも収入が減少します。

住宅ローン返済には「退職金や年金があるから大丈夫」と考えがちですが、シミュレーションが甘く、住宅ローン返済が困難となるケースは少なくありません。

定年退職後に住宅ローンが残る具体的な理由として、以下の点が挙げられます。

- ローンを組む時期が遅かった

- 予想よりも退職金が少なかった

- 予想よりも退職後の年金・収入が少なかった

住宅ローンの返済期間10年、20年と長期にわたります。

ローンを組む時期が遅ければ、完済年齢が高齢時になります。

また、退職金での繰り上げ返済を考えている方も多いかもしれませんが、退職金の平均額は下がり続けており、1997年度と2018年度を比較すると1,000万円以上も減少しています(※4)。

参考:厚生労働省「労働条件総合調査」

さらに、退職後の年金や収入が思ったより少なく、住宅ローンを組んだ時期と状況が大きく変わっている可能性も否定できません。

2.住宅ローンを支払えないとどうなる?

住宅ローンを支払えない状態(滞納)が続いた場合、最終的には競売にかけられ、家を手放さなくてはいけません。

ただし、競売により売却される前であれば、対策を講じることも可能です。

具体的な対策については、次の章以降で解説しています。

まずは、住宅ローンの滞納から競売よる強制退去までの流れを解説していきましょう。

- 金融機関より督促状が送られてくる

- 金融機関より催告書が送られてくる

- 金融機関が「住宅ローンの一括返済」を求めてくる(期限の利益の喪失)

- 保証会社を利用している場合、保証会社が金融機関へ残った住宅ローンを一括返済する

- 債権が保証会社に移る(返済義務も保証会社に移る)

- 債権者(金融機関や保証会社)が、競売を申し立てる

- 自宅が裁判所に差し押さえられる

- 差し押さえられた自宅が強制売却される

- 自宅の所有権を債権者が失い、立ち退く必要が生じる

住宅ローン滞納から2ヶ月ほど経過すると、入金を催促する督促状が送られ、従わない場合に催告書が届きます。 催告書に記載された期限までに入金が確認できない場合に失うのが「期限の利益」です。

これによって分割払いの権利が失われ、住宅ローンの一括返済を求められます。

そして、債権者が金融機関から保証会社に移りますが、そのまま保証会社への入金もなされない場合は、裁判所への申し立てを通じて競売の手続きが開始されます。

その後、裁判所から「競売開始決定通知書」が届き、裁判の執行官が自宅を訪問する「現況調査」が実施され、競売の入札がスタートします。

滞納から競売入札のスタートまでの期間は、おおむね1年前後が目安です。

なお、自宅を競売にかけられることには、以下のデメリットがあります。

【競売にかけられるデメリット】

- 物件を失うが、引き続き借金を支払わなければならない

- 立ち退きによる引越しは、債務者の負担

- 通常の市場価格より安く売却される

- 競売にかけられたことが周囲に知られる可能性がある(裁判所のホームページや新聞などで告知されるため)

- 連帯保証人や連帯債務者がいれば、そちらにも迷惑がかかる

このように自宅を競売にかけられることには基本的にデメリットしかないため、可能な限り回避しなければなりません。

住宅ローンの滞納が始まった後では、対処可能な選択肢の幅が狭まります。そのため、住宅ローンの支払いに不安が生じた段階で、取るべき対策を早めに検討することがベストです。

3.まずは売却と任意売却から考えよう

住宅ローンが払えない状況では、まず家の売却を考える方が多いのではないでしょうか。

ただし、不動産は原則として住宅ローンを完済しないと売却できません。

家の売却金額と手持ち資金を合わせて、売却決済と同時に住宅ローンが完済できるなら通常の売却方法を選択します。

売却金額を合わせても住宅ローンを完済できない場合は、任意売却という手段を使って売却することになるでしょう。

この章では、それぞれ状況に応じた売却方法について解説します。任意売却は利用できる人が限られている他、デメリットもあるため、慎重に検討してください。

住宅ローン残高の確認方法は『 住宅ローン残高の確認方法は4つ!確認が必要なタイミングも詳しく解説 』をご覧ください

3-1.住宅ローンが完済できる場合の売却

住宅ローンが残っていても、手持ち資金と売却金額を合わせて完済できる場合は、不動産会社の仲介による通常の売却が可能です。

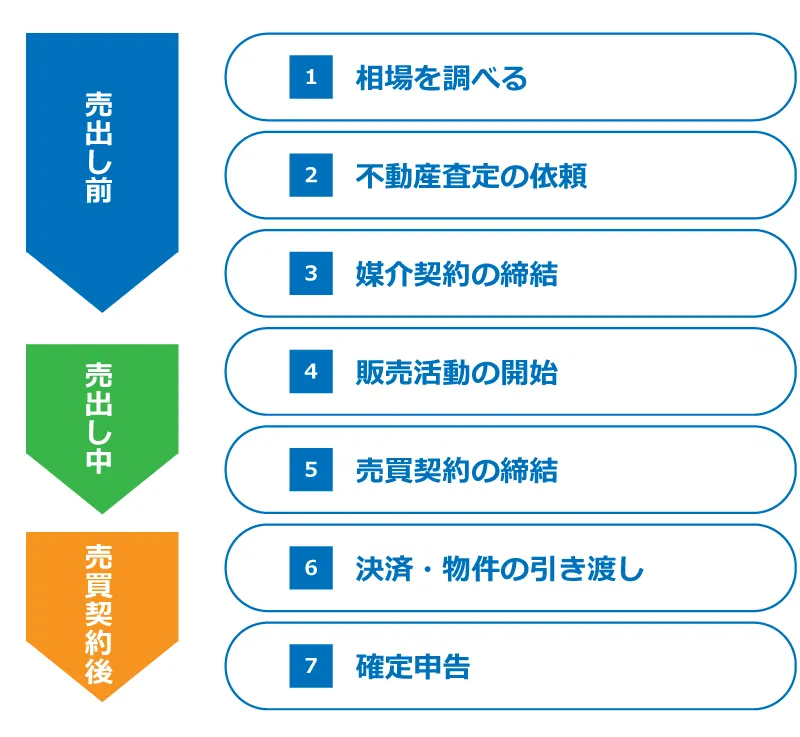

このようなケースにおける家の売却の流れは、以下の通りです。

売買契約後の引渡しの際は、司法書士と金融機関担当者も同席し、買主の決済後、住宅ローンの完済手続きを行います。

売却に際しては仲介手数料・登記費用・印紙税などの諸経費がかかる点に注意しましょう。

また、買主が見つかり売却が成立するまでには、平均的に3~6か月程度の期間を要します。

3-2.住宅ローンが完済できない場合の任意売却

売却代金と手持ち資金で住宅ローンを完済できない場合は、任意売却という方法で売却を行います。

任意売却とは、金融機関と交渉し、同意を得た上で行う売却です。

任意売却は住宅ローンを支払えない人に対する措置のため、すでに住宅ローンを3~6か月程滞納している状態で交渉可能となります。

任意売却の流れは以下のようになります。

任意売却を交渉するに至る過程で、住宅ローンの滞納が起こしているため、信用情報機関による「事故情報(俗にいうブラックリスト)」登録がされます。

事故情報登録により、最大5年間は、新たなローンやクレジットの契約・申し込みが原則としてできなくなります。

なお、任意売却中でも、競売の手続きは進みます。

競売の開札(落札者の決定)までに売却できるよう、綿密なスケジュールを立てて売却を行いましょう。

4.住宅ローンが払えない時の対処法(売却以外)

住宅ローンが払えない場合、売却以外にも以下のような対処法があります。

- 金融機関に返済条件見直しの相談をする

- 住宅ローンの借り換えを検討する

- 保険が適用できるか確認する

- リースバックを利用する

- 適用される給付金や補助金を確認する(新型コロナウィルス関連)

- リバースモーゲージ(高齢者向け)

4-1.金融機関に返済条件見直しの相談をする

住宅ローンの返済が困難になった方は、まずは融資を受けた金融機関へ相談しましょう。

貸付条件の変更ができれば、返済の負担を軽減できる可能性があります。

実際に金融庁は、新型コロナウィルス感染拡大を踏まえた、柔軟で迅速な対応を各金融機関へ要請しています。

金融庁『貸付条件の変更等の状況について』の報告によると、住宅ローン利用者から寄せられた貸付条件の変更等の申し込みに対して、98.9%が承認されています。

なお、金融機関が実施する主な返済条件の見直し内容は、以下の通りです。

- 返済期限を延長する

- 元本払いの返済を一定期間免除する

- ボーナス払いを中止する

- ボーナス払いの月を変更する など

- コロナ禍の影響で経済的に困難になった

- 条件の見直しで、返済の負担を軽減したい

4-2.住宅ローンの借り換えを検討する

金利や毎月の返済負担を抑えられる、別の住宅ローンへの借り換えを検討してみましょう。

なお、借り換えには抵当権関連の登記費用や事務取扱手数料などの諸費用が数十万円かかります。

借り換えを検討する際は、こうした諸費用も考慮するようにしましょう。

- 現在の相場よりも高い金利で住宅ローンを借りた

4-3.保険が適用されるか確認する

病気やケガが原因で住宅ローンが払えない場合、加入している保険によっては保険金が出る可能性があります。

具体的には、以下のような保険に加入している場合です。

- 団体信用生命保険(団信)

- 医療保険

- 就業不能保険

- 労災保険

団体信用生命保険(団信)は通常、死亡または高度障害に適用される保険ですが、特約をつけていれば特定の病気やケガもカバーされます。

団信加入が住宅ローンの契約条件となっている金融機関がほとんどなので、多くの方が団信に加入しています。

個人的に加入している医療保険や就業不能保険などがあれば、適用対象であるか保険会社に問い合わせてみましょう。

また、業務に関連した病気やケガであれば、労災適用の適用や、傷病手当金が支給される可能性もあります。

- 病気やケガなどによって返済が難しくなった

4-4.リースバックを利用する

リースバックは、不動産会社などに物件を売却した後、賃貸として貸してもらう方法です。

まとまった現金がすぐに手に入ることが最大のメリットですが、不動産会社に売却(買取)する場合、相場の7~8割程の価格で取引される点に注意しましょう。

経済状態が安定すれば、家の買い戻しも可能なため、物件に愛着がある方には特におすすめです。

- 家を手放したくない

- 賃貸でも同じ家に住み続けたい

4-5.適用される給付金や補助金を確認する

コロナ禍の影響で住宅ローンの返済が困難になった方は、政府や自治体の支援策を確認してみましょう。

新型コロナウィルスに関する支援策の一例として、以下のような補助金・給付金が利用可能です。

【新型コロナウィルスに関する補助金・給付金】

- 休業支援金・給付金

- 住宅確保給付金

- 小学校休業等対応助成金

- コロナ禍の影響で経済的に困難になった

4-7-1.休業支援金・給付金

休業支援金・給付金は、コロナ禍の影響で休業させられた方(勤務時間やシフト日数が減少した方)で、休業手当が受け取れなかった方が対象の支援策です。

令和4年10月以降に休暇を取得した方に対しては、原則として1日に上限8,355円が給付されます。

具体的な対象者は以下の通りです。

- 新型コロナウイルス感染症・まん延防止措置の影響で、令和4年7月1日〜令和5年3月31日まで休業させられた労働者

- 上記の中で、休業手当が受け取れなかった方

- 令和5年3月31日(令和4年12月〜令和5年1月の間に休業した場合)

- 令和5年5月31日(令和5年2月〜令和5年3月の間に休業した場合)

4-7-2.住居確保給付金

住居確保給付金は、コロナ禍の影響で住まいを失う恐れがある方が対象の支援策です。

原則として3ヶ月間(最長9ヶ月間)、市区町村ごとに定められた住宅扶助特別基準額(生活保護制度の住宅扶助額)を上限とする家賃額が支給されます。

具体的な対象者は以下の通りです。

- 廃業や離職から2年以内の方

- 本人の責任・都合ではない理由で収入が減少し、廃業・離職と同じ状況にある方

- 離職・廃業後2年以内

4-7-3.小学校休業等対応助成金

小学校休業等対応助成金は、事業者を対象とした助成金です。

コロナ禍の影響で小学校などが臨時休業になり、子供の世話のために保護者の仕事ができなくなるケースを想定し、一定の要件を満たす場合、1日当たり4,177円(定額)が支給されます。

この助成金の存在を知らない中小企業や個人事業者もいらっしゃるかもしれません。

事業者が申請すれば、場合によっては有給休暇をもらえる可能性もあります。

具体的な対象者は以下の通りです。

- 小学校などの臨時休業等で、予定の日時に仕事ができなくなった個人事業主

- コロナ禍の影響で小学校などが臨時休業になり、子供の世話のために仕事を休まざるを得ない保護者に有給休暇を取得させた企業

- 令和5年5月31日必着(*令和4年12月1日~令和5年3月31日までの休暇の場合)

4-6.リバースモーゲージ

リバースモーゲージとは、家を担保として融資を受ける方法で、高齢者向けの金融商品になります。

まとまった金額が手に入るうえ、月々の返済が金利のみで済むようになります。

家を担保とするため、契約者が亡くなった後は家を売却するか一括返済することになります。

借入上限額の目安は、住宅・土地などの担保評価額の50〜70%程度です。

リバースモーゲージは、条件を満たせば住宅ローンが残っていても利用でき、その際は実質的に「現在の住宅ローンからリバースモーゲージに乗り換える」ことになります。

リバースモーゲージは、一般的な住宅ローンよりも金利は高めですが、月々の返済額そのものは軽減できます。また、配偶者を連帯保証人に設定することで、引き続き利息の返済のみで物件に住み続けることが可能です。

ただし、契約者が亡くなると物件が売却されるため、相続人に残すことはできません。

- 高齢で住宅ローンの返済が厳しい

- 遺族に物件を残さない

また、無事に住宅ローンを完済できた方は『 住宅ローン完済後に必要な手続きと申請手順・必要書類解説します! 』を参考に必要な手続きを進めましょう。

この記事のポイントまとめ

- 収入が減少した

- 支出が増えた

- 定年退職後も住宅ローンが残っている

詳しくは「1.住宅ローンが払えない原因とは?」をご覧ください。

- 金融機関から督促状や催告書が送られてくる

- 物件の競売が申し立てられる

- 物件の差し押さえ、強制売却を経て、立ち退く必要が生じる

詳しくは「2.住宅ローンが払えないとどうなる?」をご覧ください。

- 住宅ローンが完済できる場合は、不動産会社の仲介による通常の売却

- 住宅ローンが完済できない場合は、任意売却

詳しくは「3.まずは売却と任意売却から考えよう」をご覧ください。

- 金融機関に返済条件見直しの相談をする

- 住宅ローンの借換えを検討する

- 保険が適用されるか確認する

- リースバックを利用する

- 適用される給付金や補助金を確認する

- リバースモーゲージ

詳しくは「4.住宅ローンが払えない時の対処法(売却以外)」をご覧ください。

この記事の編集者

IELICO編集部

家を利口に売るための情報サイト「IELICO(イエリコ)」編集部です。家を賢く売りたい方に向けて、不動産売却の流れ、税金・費用などの情報をわかりやすくお伝えします。掲載記事は不動産鑑定士・宅地建物取引士などの不動産専門家による執筆、監修を行っています。

カンタン1分入力

最大6社にまとめて 売却査定依頼

人気記事

- 新築マンションを高く売却するコツとは?売るタイミングや買ったばかりで売る注意点も解説

- マンション売却は住宅ローン残債があっても問題ない?ローンの残る物件を売る流れ・ポイント・注意点

- 【2026年】マンション買取相場は市場価格の70〜80%が目安!相場の調べ方と価格が安くなる理由・高く売るポイント

- 【2026年】不動産売却はどこがいい?おすすめ不動産会社の比較・会社選びのポイント

- 不動産買取のトラブル・失敗事例とは?主な注意点とリスクを回避する方法

- 不動産買取相場は仲介の売却価格の7割!買取価格の計算方法・相場を調べる方法を解説【2026年最新】

- マンション売却に消費税はかかる?課税・非課税の条件を個人・個人事業主・法人別の売買ケースで解説

- 家の売却でやってはいけないこと8選!失敗・後悔しないためのポイントを紹介

- 【2023年10月導入】不動産賃貸の大家さん必見!インボイス制度の全貌と今やるべき対策を完全解説

- 抵当権抹消登記を自分でやってみたい!手順と注意点