マンションの買い替えを検討しているものの「いま買い替えるべきなのだろうか?」「買い替えの流れがわからない」と不安や疑問から行動に移せない方は多いのではないでしょうか。

この記事ではマンション買い替えの流れやローン・税金・費用などの基礎知識について解説します。

マンション買い替えの全体像が明確になり、より現実的に買い替えに向けた検討、行動を始められるようになります。

「マンション売却を考えているけど、難しい話をたくさん読むのは苦手」「すぐにマンションを売却したい」という方は、この記事をざっくりと大枠で押さえた上で、まずは「IELICO(イエリコ)」を使って複数の不動産会社にまとめて売却査定を依頼してみることをおススメします。

NTTデータグループが運営する「IELICO(イエリコ)」は、全国規模の大手企業から、実績豊富な地域密着型の企業まで、全国約2,500社と提携しています。複数の優良企業から査定価格をまとめて取り寄せることができるので、1社1社、自ら不動産会社を探して依頼する必要がありません。複数の企業を比較できるから、あなたの不動産を高く売ってくれる会社が見つかります。

ぜひ比較して、信頼できる、最適な不動産会社を見つけてください。

目次

1.マンションを買い替えるタイミング

マンションを買い替えるタイミングで考慮するべきことは数多くありますが、軸にするべきは自身のライフスタイルの変化です。

マンションの築年数や不動産市況も考慮するポイントではありますが、外的要因を軸にすると買い替えに適した時期がいつ訪れるかわかりません。

マンションの買い替えはライフスタイルの変化に対応するための手段であるため、買い替え自体が目的化しないように注意が必要です。

まずはライフスタイルをもとに大まかな買い替えのタイミングを定め、築年数や不動産市況などをもとに細かな条件を決めましょう。

本章ではマンションの買い替えが行われやすいタイミングを、以下3つの観点から紹介します。

- ライフスタイルが変化した時

- マンションの築年数が一定を超えた時

- 中古マンション相場が上昇傾向の時

それぞれについて見ていきましょう。

1-1.ライフスタイルが変化した時

ライフスタイルが変化した時の具体例は以下の通りです。

- 子どもの誕生・成長による生活の変化

- 転職や転勤・テレワークなど仕事の事情

- 実家の近くへの引っ越し

- 自身の健康状態や生活の変化

それぞれについて詳しく解説します。

1-1-1. 子どもの誕生・成長による生活の変化

子どもの誕生や成長によって住宅に求めるものが変化することがあります。

- 子どもが生まれて手狭になった

- 子ども部屋を作ってあげたい

- 教育資金確保のために住居費を抑えたい

- のびのび遊ぶために都心から郊外に引っ越したい

- ペットと一緒に生活したい

上記のようなニーズが生まれ、買い替えを検討する方は多くいます。

1-1-2. 転職や転勤・テレワークなど仕事の事情

転職や転勤、テレワークなど仕事の事情で買い替えするケースも少なくありません。

例えば、子どもがまだ小さく配偶者の単身赴任を避けたい場合や、職場でテレワークが可能になった場合などです。

夫婦ともにテレワークになった結果、仕事部屋が不足し広い家に買い替えるケースもあれば、自由な働き方が実現できるようになり郊外への引っ越しを選択するケースもあります。

1-1-3. 実家の近くへの引っ越し

マンションの買い替えでは、子育てや親の介護などを理由に実家近くへの引っ越しを検討する方もいます。

親も一緒に、広いマンションへ買い替えるケースもあります。

当然個人差はありますが、きっかけとなりやすいのが世帯主の定年退職のタイミングです。

多くの場合で、子供は独立していて、実家に住む親は高齢になっています。

退職金でまとまった資金が入ってくるのも、買い替えを検討しやすい要因の一つでしょう。

1-1-4. 自身の健康状態や生活の変化

自身の健康状態や生活の変化が、買い替えを考えるきっかけとなる場合もあります。

具体的には以下のようなケースです。

- 老後を見据え老後の生活が便利なところに住む

- バリアフリーに対応したマンションに住む

- 退職して職場近くに住む必要がなくなったため、住みたかったエリアに住む

ライフスタイルやライフステージの変化によって、今の住環境に不満を感じやすくなる方も多いでしょう。

今以上の充実した環境を求めて買い替えを考えることは、ごく自然なことであり、尊重すべきことです。

1-2.マンションの築年数が一定を超えた時

資金に余裕があるのならば、前項で紹介したライフスタイルの観点から買い替えを決心すべきでしょう。

買い替えには今のマイホームを売却する過程があるために、慎重になりやすく、ずるずると先延ばしにしてしまいがちです。

売却で損しないために市場の動向を探ることなども大切ですが、最も重要なのは築年数です。

そこで、この項目では築年数から見る買い替えに適した、以下2つのタイミングを紹介します。

- 10年を超えて住宅ローン控除が終了した

- 10〜15年が経ち大規模修繕工事が予想される

1-2-1. 住宅ローン控除が終了した

マンション購入時に住宅ローンを組んでいる場合、住宅ローン控除期間の終了をまってから買い替えるのは税金でお得になります。

「買い替えをしたい」という気持ちだけではなかなか踏み出せない方は、住宅ローン控除が終わっているかを指標にするのもいいでしょう。

買い替え後も要件を満たせば再び住宅ローン控除を受けられるため、最大限に税金控除を受けられることになります。

住宅ローン控除の適用要件はいくつかありますが、買い替えで最も注意すべきなのは3,000万円特別控除と併用できない点です。

3,000万円特別控除は、税金のかかる売却益(譲渡所得)を最大3,000万円控除するものです。

住宅ローン控除を軸に買い替えを考える際は、売却益が出るかどうかも考えて検討しましょう。

およその売却益を知るためには不動産会社の査定が必須です。

絶対に買い替えをしたい方は、下のバナーから早速査定依頼をしてみましょう。

※CTA

1-2-2. 10〜15年が経ち大規模修繕工事が予想される

マンションでは大規模修繕工事を行う際に、一時金の負担を求められるケースがあります。

買い替えを考えているなら、そうした不要な支出を増やす前に行動を始めましょう。

一般的にマンションは10〜15年周期で建物の大規模修繕工事を行います。国土交通省の調査によると 約7割のマンションが12〜15年周期で大規模修繕工事を実施しているデータもあります。

また、目安として5年のスパンで修繕積立金が見直し、値上げされる場合があります。

築15年が目前なら、買い替えを考えやすいでしょう。

ただ購入してから10年未満で、もう直に10年を迎える場合は、所有期間が10年になるまで待つのもいいでしょう。

所有期間10年を超えると、「10年超所有軽減税率」が適用でき、売却時の譲渡所得税を抑えることができます。

なお、譲渡所得税が発生しない(売却益がない)場合は、気にする必要はありません。

1-3.中古マンション相場が上昇傾向の時

築年数経過による建物価格の減少度合いは多いため、基本的には「早く売ったほうが高く売れる」のが不動産です。

ただしマンションは、一戸建てよりは築年数の影響を受けづらく、また売却相場の変動も激しい特徴があります。

築年数の観点でも決めきれない方は、売却相場を買い替えの判断材料にしてみましょう。

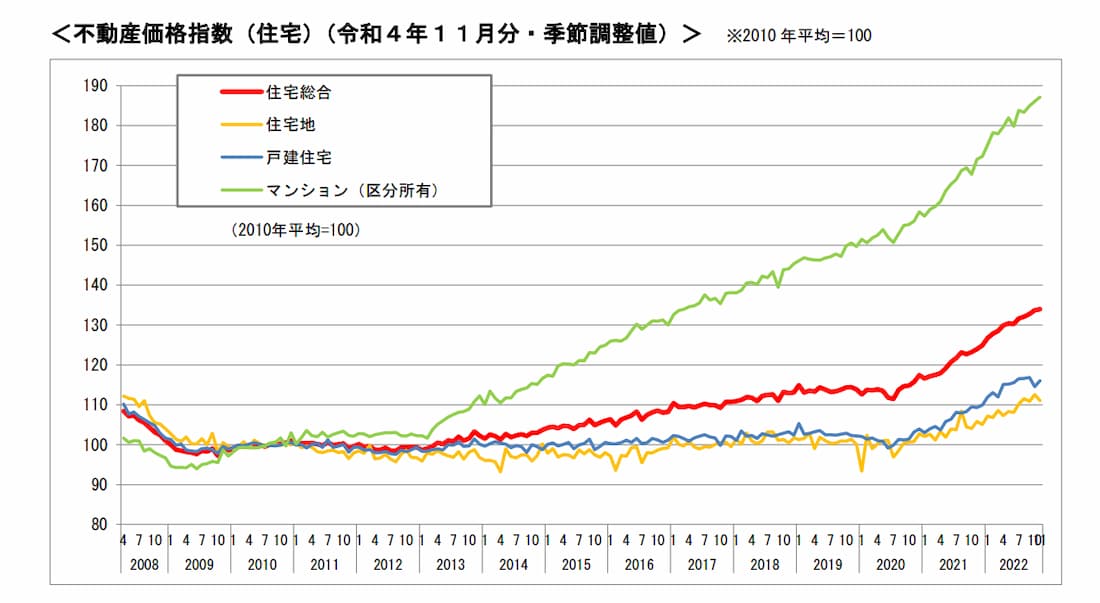

現在のマンションの売却相場は過去にない高さであり、過去と比較してもっとも高く売れやすいタイミングと言えます。

売却相場の上昇要因は様々考えられますが、最も大きく寄与しているのは住宅ローン金利の低さでしょう。

反対に、住宅ローンの金利が上昇すれば、購入需要は減少し不動産の在庫は増加するため、相場の下落が考えられます。

私たちは、住宅ローン金利が上昇するタイミングを正確に知ることはできず、現状では予測を立てるほかありません。

まず金利上昇が起こりえるタイミングは、2023年4月以降です。

2023年4月8日は、金利を動かす日本銀行の総裁が任期を迎えます。

世界をみると金利上昇の波が続いておりますので、総裁交代のタイミングで日本も利上げに踏み切る可能性は十分にあります。

その仮説で考えると、今年4月までがマンションの売り時と言えます。

買い替えを考える際の一つの目安としてください。

2.ローンが残っていてもマンションの買い替えはできる?

マンションを買い替えるタイミングについて解説しましたが、住宅ローンが残っている状態で買い替えできるのか疑問に感じている方も多いでしょう。

結論としてマンションの買い替えは住宅ローンが残っていても可能であり、大きく以下の3つの方法があります。

- 売ったお金でローン残債を一括返済する

- 買い替えローンを利用する

- つなぎ融資を利用する

それぞれについて解説します。

2-1.方法1:売ったお金でローン残債を一括返済する

マンションを売却する際は、住宅ローンを完済して抵当権を抹消する必要があります。

しかし、事前に自己資金で住宅ローンを完済する必要はありません。

多くの取引では引き渡し時に買主から受領する売買代金で住宅ローン完済するためです。

この方法はマンションの引き渡しと同時に抵当権を抹消するため「同時抹消」と呼びます。

2-2.方法2:買い替えローンを利用する

買い替えローンとは、現在の住宅ローン残債と新居購入の住宅ローンを一本化するローンです。

例えば、500万円の住宅ローン残高がある状態で3,500万円の新居を購入する場合、新居購入時に4,000万円の住宅ローンを組み、500万円の残債を返済します。

買い替えローンを利用するのは、売買代金が住宅ローン残高を下回り、既存の住宅ローンを完済できない場合です。

買い替えローンは通常の住宅ローンよりも審査が厳しいことに加え、売却と購入を同時に行う必要があるため計画性が重要です。

また、通常の住宅ローンよりも金利が高くなることに注意しましょう。

2-3.方法3:つなぎ融資を利用する

つなぎ融資とは、新居の購入代金の支払いが売却代金の受領よりも先に来てしまった場合に一時的に借りるローンです。

つなぎ融資はマンションの売却代金が手元に入り次第一括返済します。つなぎ融資を活用すると気に入った物件を逃さずに購入できますが、金利は通常の住宅ローンよりも高いため、綿密な資金計画を立てる必要があります。

また、多くの場合でつなぎ融資の返済期間は1年以内と定められており、それまでに必ず旧居を売らなければならない点に注意しましょう。

3.マンションの住み替え方法は「売り先行」か「買い先行」

買い替え時のローンについて解説しましたが、ローンを使うかどうかはマンションの買い替え方法や資金力によって異なります。

マンションの買い替えは「売り先行」と「買い先行」の2つの方法があるため、本章ではそれぞれの違いやメリット・デメリット、おすすめの方法について解説します。

3-1.「売り先行」「買い先行」とは

売り先行とは先にマンションを売却し、売却で得た資金をもとに買い替え先のマンションを購入する方法です。

買い先行とは先にマンションを購入し、後から売却する方法です。

それぞれのメリット・デメリットを詳しく解説します。

3-1-1.売り先行のメリット・デメリット

売り先行のメリット・デメリットは以下の通りです。

| メリット | デメリット |

|---|---|

|

|

売り先行では売却で得た資金を新居の購入費用に充てるため、資金計画を立てやすい特徴があります。

一方で、売却期間中は買い替え先を購入できないため、気に入った物件を逃してしまう恐れがあります。また、売却物件の引き渡しと買い替え先の引き渡しまでに期間が空くため仮住まいが必要です。

3-1-2.買い先行のメリット・デメリット

買い先行のメリット・デメリットは以下の通りです。

| メリット | デメリット |

|---|---|

|

|

買い先行は旧居の売却の可否に関わらず先に新居を購入するため、気に入った物件を逃さずに購入できます。

また、引っ越し後に売却を開始すれば旧居を空室の状態で売却できます。内覧対応のストレスがかからないことに加え、購入検討者がいつでも内覧できるため、スムーズに売却できる可能性が高まるでしょう。

一方で、旧居と新居のダブルローンになるため返済に負担が生じます。また、旧居が想定を下回る価格で成約となった場合、今後の資金計画を見直す必要がある点に注意しましょう。

なお、買い替え時には旧居の引き渡しと新居の引き渡しを同時に行う場合があります。具体的な流れは以下の通りです。

- 午前中に旧居の決済を行い売却資金を得る

- 午後に新居の引き渡しを受ける(売却資金を購入に充てる)

- 旧居は1週間程度の引き渡し猶予期間をもらい、その間に引っ越しを行う

同時に行う場合、トラブルが発生し旧居の決済ができないと新居の購入もできません。その場合新居の契約が違約となり、損害賠償を求められます。違約になるのは防ぐには、契約時点で契約書に「買い換え特例」を付ける必要があります。

買い替え特例とは「買主が自己の所有物件を売却できない時には契約を解除できる」旨の特約です。この特約を入れることで安心して買い替えを進められます。

3-2.売却で失敗しないためには売り先行がおすすめ

買い替えはリスクの低い売り先行で進めるのが一般的です。

買い先行は旧居と新居のローンを二重で返済しなければならず、十分な資金力が必要です。

月々の支払が生活を圧迫すると、資金的にも精神的にも負担がかかり、売却を急ぎすぎてしまいます。

無理に売却を早めようとすると値下げをするしか方法がなく、想定よりも安い金額で取引することになります。

売り先行は気に入った物件を逃してしまう可能性はありますが、資金面のリスクは買い先行よりも低くなります。

ダブルローンの状態でも最低でも6か月以上耐久出来るだけの、十分な貯金がある方以外は、売り先行がおすすめです。

4.マンション買い替えで発生する税金・費用

マンションの買い替えの流れが分かったところで、本章では買い替えの費用面について解説します。マンションの買い替えで発生する税金や費用は大きく分けて以下の3種類です。

- 売却で発生する税金

- 購入で発生する税金

- その他諸費用

それぞれについて解説します。

4-1.売却で発生する税金

売却時に発生する税金は以下の通りです。

- 印紙税

- 登録免許税

- 譲渡所得税

印紙税とは契約書に貼付する印紙代のことです。契約書は印紙税法に定める課税文書に該当するため、印紙を貼付する必要があります。印紙税は契約金額(売却価格)によって異なります。

以下の表を参考にしてください。

【印紙税】

| 売却価格 | 印紙税 |

|---|---|

| 1万円未満 | 非課税 |

| 50万円以下 | 200円 |

| 100万円以下 | 500円 |

| 500万円以下 | 1,000円 |

| 1,000万円以下 | 5,000円 |

| 5,000万円以下 | 1万円 |

| 1億円以下 | 3万円 |

| 5億円以下 | 6万円 |

※参考:国税庁『不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置』

登録免許税とは登記にかかる税金です。

売主が負担する登録免許税は以下の2つです。

- 抵当権抹消登記(住宅ローンがある場合)

- 住所変更登記(購入時から住所が変更になっている場合)

抵当権抹消登記と住所変更登記にかかる登録免許税は、それぞれ不動産1つにつき1,000円です。

続いて譲渡所得税について解説します。

譲渡所得税とは、マンションの売却益にかかる税金です。

計算式のように、売却益(譲渡所得)を計算し、税率を掛けます。

- 譲渡所得=売却価格 -(取得費+譲渡費用)

- 譲渡所得税=譲渡所得×税率

※

取得費:マンションの購入にかかった費用

譲渡費用:マンションの売却にかかった費用

以下は譲渡所得税の税率で、所有期間により異なります。

| 所得税(復興特別所得税含む) | 住民税 | 合計 | |

|---|---|---|---|

| 短期譲渡所得 (所有期間5年以下) |

30.63% | 9% | 39.63% |

| 長期譲渡所得 (所有期間5年超え) |

15.315% | 5% | 20.315% |

なお、マイホームの売却では一定の要件を満たすことで控除や特例が適用できます。代表的な特例は以下の表を参考にしてください。

| 控除・特例 | 内容 |

|---|---|

| 居住用財産の3,000万円特別控除 | 譲渡所得から3,000万円が控除される |

| マイホームを売ったときの軽減税率の特例 | 所有期間が10年を超える場合、譲渡所得6,000万円以下の部分にかかる税率が長期譲渡所得よりも軽減される |

| 特定の居住用財産の買い換えの特例 | 譲渡益に対する課税を新居の売却時までに繰り延べできる |

4-2.購入で発生する税金

購入時に発生する税金は以下の通りです。

- 印紙税

- 登録免許税

- 不動産取得税

印紙税とは契約書に貼付する印紙代のことです。売買代金によって異なるため、印紙税の表を参考にしてください。

登録免許税とは登記にかかる税金であり、買主が負担する登録免許税は以下の2つです。

- 所有権移転登記

- 抵当権設定登記

それぞれの計算式は以下の通りです。

| 登記の種類 | 本則 | 軽減措置 |

|---|---|---|

| 所有権移転登記(土地) | 課税標準(固定資産税評価額)×2% | 1.5%(2024年3月31日まで) |

| 所有権移転登記(建物) | 課税標準(固定資産税評価額)×2% | 0.3%(2025年3月31日まで) |

| 抵当権設定登記 | 住宅ローンの借入額×0.4% | 0.1%(2025年3月31日まで) |

続いて不動産取得税について解説します。

不動産取得税とは、不動産を取得した方に課される税金であり、購入してから3〜6ヶ月後に納税通知が届きます。

不動産取得税の計算式は以下の通りです。

なお、不動産取得税は土地・建物にそれぞれ軽減制度がありますが、計算式が複雑であるためツールを用いた計算がおすすめです。東京都主税局のホームページで計算できるため、税額を知りたい方はシミュレーションしてみましょう。

4-3.その他諸費用

その他マンションの買い替えにかかる費用は、以下のようなものがあります。

【売却の諸費用】

- 仲介手数料:(売買価格×3%+6万円)×消費税

- 司法書士への報酬:1〜2万円程度

- 住宅ローンの一括返済手数料:1〜3万円程度(金融機関や申込み方法によって異なる)

- 引っ越し代:距離や荷物の量、階数によって異なる

【購入の諸費用】

- 仲介手数料:(売買価格×3%+6万円)×消費税

- 火災保険料:5年一括契約で2〜3万円程度

- 住宅ローンの事務手数料:2.2万円〜11万円もしくは借入金額×2.2%(金融機関によって異なる)

- 住宅ローンの保証料:金利上乗せタイプの場合、金利+0.2%が一般的

- 固定資産税や管理費の清算金:引き渡し日において、日割り清算

上記の通り多くの費用がかかります。

費用の目安として、「売却の場合は、売却価格の5~7%」「購入の場合は、購入価格の3~5%(新築の場合)」が一般的です。

5.マンション買い替えに使えるお得な制度

マンション買い替えでは制度を活用すると費用負担を抑えられます。本章では以下2つの制度を解説します。

- 住宅ローン控除

- 地方移住の支援制度

それぞれ要件があるため、該当するか確認してみましょう。

5-1.住宅ローン控除

住宅ローン控除とは、年末時点の住宅ローン残高の0.7%が最大13年間所得税(一部住民税)から控除できる制度です。

旧居で住宅ローン控除を利用していても、要件を満たせば新居でも適用されます。

しかし、売却時に「居住用財産の3,000万円特別控除」や「マイホームを売ったときの軽減税率の特例」「特定の居住用財産の買い換えの特例」の適用を受けている場合、住宅ローン控除は利用できません。

5-2.地方移住の支援制度

地方移住の支援制度とは、東京への一極集中を解消するために2019年から始まった制度です。

国は『地方創生起業支援事業・地方創生移住支援事業』に力を入れており、起業や移住時に金銭的な支援を受けられます。

単身の場合は最大60万円、世帯の場合は最大100万円の支援を受けられます。

移住する自治体によっても異なるため、東京23区に在住または通勤している方は制度の詳細を調べてみましょう。

6.3つの視点で見る買い替え成功のポイント

本章ではマンションの買い替えを成功させるためのポイントを、以下の視点から紹介します。

- 売却時のポイント

- 購入時のポイント

- 買い替えの全体的なポイント

各ポイントをおさえることで、マンションの買い替えをスムーズに進められるため、ぜひ参考にしてください。

6-1.売却時のポイント

売却時のポイントは以下の通りです。

- 売却価格を高くしすぎない

- 欲を出しすぎない

- 近隣の相場を調査する

- 内覧で好印象を持ってもらう

それぞれについて解説します。

6-1-1. 売却価格を高くしすぎない

売却価格を相場よりも高くしすぎると買い手が見つかりにくくなります。

結果的に値下げが必要になり、長い期間と手間を費やす場合があります。

相場価格を踏まえて適正な価格を設定しましょう。

売却期間に余裕がある場合は、売却相場の1割増し程度で様子を見てみるのもいいでしょう。

相場を確認する際は、「レインズマーケットインフォメーション」などで、似た条件の物件をいくつか検索し、売却金額や坪単価の平均を調べてみましょう。相場の調べ方は後述します。

また、複数の不動産会社の査定を比較することで、専門家視点の適正価格と、相場感がつかめます。

IELICO(イエリコ)のような一括査定サービスを利用すれば簡単に複数社へ査定依頼ができますが、訪問調査を実施する際は、当日の対応が必要になります。

買い替えを真剣に考えている人は、ぜひ査定依頼してみましょう。

6-1-2. 欲を出しすぎない

マンションの買い替えでは欲を出しすぎないようにしましょう。

例えば、売却開始直後に購入検討者が現れたものの、価格交渉が入った場合です。

売却開始直後に価格交渉が入ると「もう少し待てばさらにいい条件で売れるのでは」と考えてしまうケースが多くあります。

しかし、結果としていつまでも売れ残ってしまう場合もあるため、買い替えの目的を達成できる金額の価格交渉であれば積極的に検討しましょう。

大切なのは、事前に目標価格と譲歩できる価格を自分の中で設定しておくことです。

6-1-3.近隣の相場を調査する

マンションを売却する際は、不動産会社に査定を依頼する前に自分でも近隣の相場を調査しましょう。

不動産会社のなかには自社に売却を任せてもらうために、相場よりも高い査定価格を提示する悪質な会社もあるためです。そのような会社に依頼するとマンションがいつまでも売れず、買い替えのスケジュールが崩れてしまう恐れがあります。

近隣の相場を調査する方法は大きく分けて以下の3つです。

- 土地総合情報システムで成約事例を調べる

- レインズマーケットインフォメーションで成約事例を調べる

- 不動産ポータルサイトで販売中の物件を確認する

上記の方法で近隣の事例を調査すると大まかな相場価格を判断できます。

6-1-4.内覧で好印象を持ってもらう

マンションの購入は第一印象が重要であるため、内覧時に良い印象を持ってもらえるように準備しましょう。具体的には以下の通りです。

- 室内の換気をする

- 室内のカーテンを開けて明るくする

- 整理整頓・掃除をする

- 水回りの水滴を拭き取っておく

- 日当たりの良い時間帯に内覧してもらう

- マンション自体や周辺環境のいい点をピックアップしておく

- 購入検討者からの質問には明るく返答する

どのような準備をするべきか不動産会社の担当者とも打ち合わせをしましょう。

6-2.購入時のポイント

購入時のポイントは以下の通りです。

- 事前に理想の生活を明確にイメージしておく

- ハザードマップや耐震性に注意する

それぞれについて解説します。

6-2-1.事前に理想の生活を明確にイメージしておく

マンションの購入時には事前に理想の生活をイメージしておき、その理想を実現できるかを重視しましょう。

例えば、家族構成やライフスタイルにあった広さや部屋数、動線などです。また人によっては老後の生活などもイメージする必要があります。

マンションの買い替えを検討するということは、現在の生活で不満を感じている部分があるはずです。どのような目的を達成するために買い替えるのかを改めて考えてみましょう。

6-2-2.ハザードマップや耐震性に注意する

マンションを購入する際は安心して生活し続けるためにも、ハザードマップや耐震性に注意しましょう。

マンションの購入では建物に目が行きがちですが、マンションが建っている土地も重視する必要があります。川が近くにある地域や埋立地などは自然災害のリスクが高い傾向にあるため、インターネットや役所で過去の災害履歴を調べましょう。

物件選びで金銭的に条件が合わない際、土地(立地)を妥協する方は多くいます。

土地が安い理由は駅からの距離だけでしょうか?相対的に安い土地を見つけた際は、必ず災害リスクにいて調べましょう。

6-3. 買い替えの全体的なポイント

買い替えの全体的なポイントは以下の通りです。

- 買い替えローン(住み替えローン)は通常の住宅ローンよりも審査が厳しい

- つなぎ融資は売却に時間がかかると高い金利を払い続けることになる

- スケジュールと資金に余裕を持つ

それぞれについて解説します。

6-3-1. 買い替えローン(住み替えローン)は通常の住宅ローンよりも審査が厳しい

買い替えローン(住み替えローン)を組むと、旧居に残債がある状態でも買い替えられますが、通常の住宅ローンよりも審査が厳しくなります。

なぜなら、新居の価格以上のローンとなり金融機関側にもリスクがあるためです。あまりにも残債が多いと利用できない場合もあります。

仮に利用できたとしても借入額が大きくなると返済が苦しくなるため、綿密な資金計画を立てる必要があります。

なお、買い替えローンは売却と購入のタイミングを合わせる必要があり、スケジュールの組み立てが重要です。

6-3-2. つなぎ融資は売却に時間がかかると高い金利を払い続けることになる

つなぎ融資を利用すると、旧居が売れていない状態でも新居を購入できます。気に入った物件を逃したくない方はつなぎ融資を検討しましょう。

しかし、以下のようなデメリットもあるため注意が必要です。

- 通常の住宅ローンよりも金利が高く、なかなか売れない場合は高い金利を払い続けることになる

- 事務手数料、保証料などの諸費用がかかる

- 取り扱っている金融機関が限られている

このようなデメリットがあるため、つなぎ融資を検討する場合は早い段階で不動産会社に相談しましょう。

6-3-3.スケジュールと資金に余裕を持つ

マンションを買い替える際は、スケジュール面と資金面に余裕を持ちましょう。

買い替えのタイミングがズレると、予定していなかった仮住まいなどが生じる可能性もあり、賃貸への入居や退去で余計な費用がかかってしまいます。

また、マンションの購入価格以外にも多くの費用がかかるため、合計でいくら必要なのかを予め計算しておきましょう。

今後の計画を立てるためにも不動産会社やファイナンシャルプランナーと相談してキャッシュフロー表を作成しておくことをおすすめします。

6-4.売却・購入・買い替え共通で重要なのは「マンションの売買に強い不動産会社を選ぶ」こと

マンション買い替えの一連の流れを解説しましたが、重要なのは「マンションの売買に強い不動産会社を選ぶ」ことです。

不動産会社は土地戸建てが得意、収益物件が得意といったように、それぞれに得意分野があります。マンションの買い替えでは売却と購入を同じ不動産会社に依頼するケースが多いため、マンションの売買に強い不動産会社を選ぶ必要があります。

不動産会社選びで重要なのは過去の実績を知ることです。不動産会社に相談する際は過去の取引実績を質問して、実績豊富な不動産会社を選びましょう。

しかし、一社ずつ相談するのは時間がかかってしまいます。

不動産会社選びを効率的に行いたい方は、一括査定サービスを利用しましょう。

一括査定サービスのIELICO(イエリコ)なら、下のバナーから最短1分の入力だけで、最大6社の不動産会社に査定依頼ができます。

NTTデータグループが運営し、全国から厳選した2,500社の優良不動産会社と提携を結ぶ、安心のサービスです。

7.この記事のポイントまとめ

一般的にマンションの買い替えが多いタイミングは以下の通りです。

- ライフスタイルが変化した時

- マンションの築年数が一定を超えた時

- 中古マンション相場が上昇傾向の時

詳しくは「1.マンションを買い替えるタイミング」をご覧ください。

ローンが残っていても以下の方法で買い替えができます。

- 売ったお金でローン残債を一括返済する

- 買い替えローンを利用する

- つなぎ融資を利用する

詳しくは「2.ローンが残っていてもマンションの買い替えはできる?」をご覧ください。

売り先行と買い先行の違いは以下の通りです。

- 売り先行:先にマンションを売却し、売却で得た資金をもとに買い替え先のマンションを購入する方法

- 買い先行:先にマンションを購入し、後から売却する方法

詳しくは「3.マンションの住み替え方法は「売り先行」か「買い先行」」をご覧ください。

マンションの買い替えで発生する税金は以下の通りです。

- 売却:印紙税、登録免許税、譲渡所得税

- 購入:印紙税、登録免許税、不動産取得税

詳しくは「4.マンション買い替えで発生する税金・費用」をご覧ください。

買い替えを成功させるには、売却時や購入時、さらには全体を通したポイントを理解する必要があります。

詳しくは「6.3つの視点で見る買い替え成功のポイント」をご覧ください。

この記事の編集者

IELICO編集部

家を利口に売るための情報サイト「IELICO(イエリコ)」編集部です。家を賢く売りたい方に向けて、不動産売却の流れ、税金・費用などの情報をわかりやすくお伝えします。掲載記事は不動産鑑定士・宅地建物取引士などの不動産専門家による執筆、監修を行っています。

カンタン1分入力

最大6社にまとめて 売却査定依頼

人気記事

- 新築マンションを高く売却するコツとは?売るタイミングや買ったばかりで売る注意点も解説

- マンション売却は住宅ローン残債があっても問題ない?ローンの残る物件を売る流れ・ポイント・注意点

- 【2026年】マンション買取相場は市場価格の70〜80%が目安!相場の調べ方と価格が安くなる理由・高く売るポイント

- 【2026年】不動産売却はどこがいい?おすすめ不動産会社の比較・会社選びのポイント

- 不動産買取のトラブル・失敗事例とは?主な注意点とリスクを回避する方法

- 不動産買取相場は仲介の売却価格の7割!買取価格の計算方法・相場を調べる方法を解説【2026年最新】

- マンション売却に消費税はかかる?課税・非課税の条件を個人・個人事業主・法人別の売買ケースで解説

- 家の売却でやってはいけないこと8選!失敗・後悔しないためのポイントを紹介

- 【2023年10月導入】不動産賃貸の大家さん必見!インボイス制度の全貌と今やるべき対策を完全解説

- 抵当権抹消登記を自分でやってみたい!手順と注意点